SERVIZI E FISCALITÀ

IMPOSTE DIRETTE E INDIRETTE

IMPOSTE DIRETTE (IRPEF, IRES, IRAP) disciplinate dall’art. 164 del TUIR (DPR 917/86). Pone alcune limitazioni alla deducibilità dei costi.

IMPOSTE INDIRETTE (IVA) disciplinate dall’art. 19-bis1 del DPR 633/72. Pone alcune limitazioni alla detraibilità dell’IVA.

Su entrambi i fronti, la normativa stabilisce in maniera perentoria quali sono i veicoli e le relative fattispecie di utilizzo per le quali è consentita la piena deducibilità dei costi e la piena detraibilità dell’IVA.

I veicoli in relazione ai quali la norma consente la piena deducibilità dei costi sono quelli:

- non compresi nell’articolo 164 del TUIR, ossia veicoli diversi da autovetture, autocaravan, ciclomotori e motocicli.

Ad esempio, i costi sono pienamente deducibili per autobus, autocarri, trattori stradali, autoveicoli per trasporti specifici o per usi speciali, autotreni, autoarticolati ed autosnodati, mezzi d’opera, etc.; - destinati ad essere utilizzati esclusivamente come beni strumentali nell’attività propria dell’impresa.

In questa categoria rientrano quelli “indispensabili”, vale a dire quelli senza i quali l’attività d’impresa non può essere in alcun modo esercitata.

Si considerano tali, ad esempio, le autovetture utilizzate dalle imprese di autonoleggio, da quelle di scuola guida o di onoranze funebri; - adibiti ad uso pubblico, destinazione che deve essere riconosciuta attraverso un atto della Pubblica Amministrazione.

In tale categoria rientrano, ad esempio, i veicoli utilizzati dal titolare della licenza per l’esercizio del servizio di taxi.

La deducibilità è invece parziale per i restanti veicoli, non rientranti nelle categorie sopra evidenziate e per i quali c’è una presunzione assoluta di promiscuità di utilizzo.

*ossia i veicoli stradali a motore diversi da trattori agricoli o forestali, normalmente adibiti al trasporto stradale di persone o beni la cui massa massima autorizzata non supera 3.500 Kg e il cui numero di posti a sedere, escluso quello del conducente, non è superiore a otto .

I veicoli in relazione ai quali la norma consente la piena detraibilità dell’IVA sono quelli:

- non compresi nell’art. 19-bis1 del DPR 633/72, ossia trattori agricoli o forestali, e veicoli normalmente adibiti al trasporto stradale di persone o beni la cui massa massima autorizzata supera 3.500 Kg e il cui numero di posti a sedere, escluso quello del conducente, è superiore a otto;

- compresi nell’art. 19-bis1 del DPR 633/72* ed utilizzati esclusivamente nell’esercizio dell’impresa, dell’arte e della professione.

La legge finanziaria 2008 ha introdotto la possibilità di detrarre l’IVA al 100% (in luogo del 40%) se viene dimostrato l’uso esclusivo del veicolo per soli fini aziendali.

Rientrano in questa categoria, ad esempio, i veicoli utilizzati dal titolare della licenza per l’esercizio del servizio taxi. Attualmente è difficile che ci si avvalga di questa facoltà, perché non è facilmente dimostrabile che le auto siano utilizzate esclusivamente per fini aziendali; - compresi nell’art. 19-bis1 del DPR 633/72* e che formano oggetto dell’attività propria dell’impresa, ovvero i soli veicoli il cui impiego qualifica e realizza l’attività normalmente esercitata (come le attività di commercio, noleggio o locazione finanziaria di auto);

- compresi nell’art. 19-bis1 del DPR 633/72* e detenuti da agenti e rappresentanti di commercio;

- compresi nell’art. 19-bis1 del DPR 633/72* e assegnate dall’azienda al proprio dipendente in uso promiscuo, con addebito al dipendente stesso (con una fattura soggetta ad IVA) di un corrispettivo almeno pari al valore del fringe benefit.

La detraibilità è invece parziale per i restanti veicoli, non rientranti nelle categorie sopra evidenziate e per i quali opera una specifica limitazione forfetaria.

*ossia i veicoli stradali a motore diversi da trattori agricoli o forestali, normalmente adibiti al trasporto stradale di persone o beni la cui massa massima autorizzata non supera 3.500 Kg e il cui numero di posti a sedere, escluso quello del conducente, non è superiore a otto.

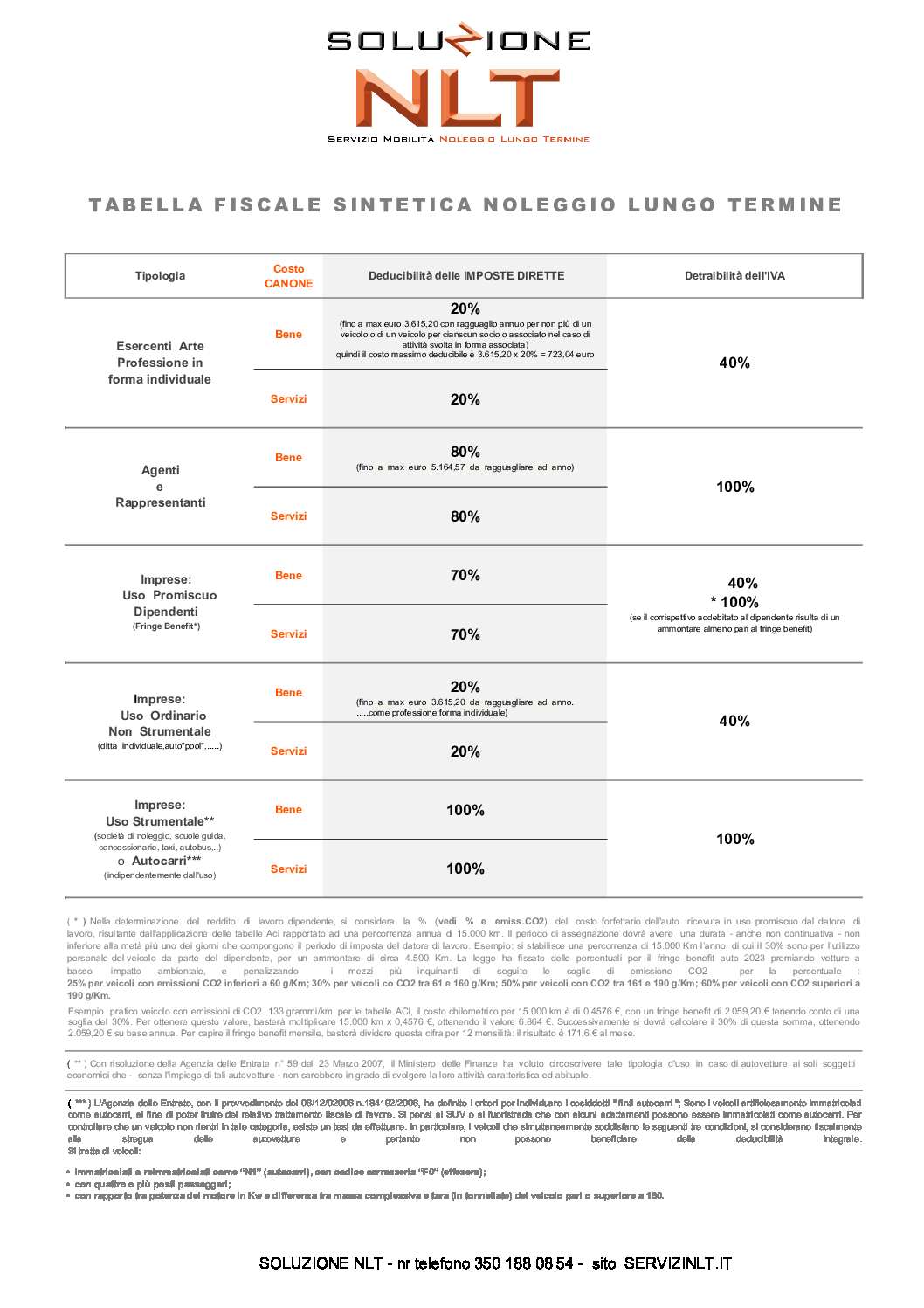

Qui in basso la tabella fiscale in cui viene illustrato per ogni categoria professionale la deducibilità del canone e la detraibilità dell’iva per le varie formule di gestione dell’auto. Queste variano non solo a seconda della categoria professionale presa in considerazione, ma anche a seconda dell’uso che si fa dei veicoli:

- strumentale (le auto sono oggetto dell’attività propria dell’impresa e in assenza di esse non può essere esercitata l’attività aziendale)

- promiscuo

- non strumentale

Fringe Benefit (auto in uso promiscuo a dipendente per la maggior parte del periodo d’imposta)

- non vale per le auto assegnate ad amministratori di società

- non è soggetto al limite massimo di deducibilità di 3.615,20 € annui

Tabella Fringe Benefit ACI su Gazzetta Ufficiale (aggiornamento 20/12/2023)

Se invece preferisci scaricare la tabella per leggerla con calma, clicca sul pulsante qui sotto per scaricare la tabella in PDF.

NORMATIVA PER INDIVIDUARE I “FINTI AUTOCARRI”

Sul trattamento fiscale dei cosiddetti “finti autocarri” (tipicamente SUV di grossa cilindrata immatricolati come autocarro anziché come autovetture per evidenti risparmi fiscali), l’Agenzia delle Entrate con il provvedimento del 06/12/2006 n. 184192/2006 ha fissato i criteri per individuare i veicoli immatricolati come autocarro esclusivamente per motivi di convenienza fiscale.

I criteri con i quali il provvedimento individua gli autocarri incriminati sono i seguenti:

- Il codice carrozzeria del veicolo deve essere F0 (effe zero);

- Il numero dei posti deve essere di almeno 4;

- un rapporto tra la potenza del motore (Pt), espressa in KW, e la portata (P) del veicolo, ottenuta quale differenza tra la massa complessiva (Mc) e la tara (T), espressa in tonnellate, uguale o superiore a 180, secondo la formula di seguito indicata:

Pt (Kw)

I = ————– > o uguale 180

Mc – T (t)

Tutti i dati appena citati sono riportati sulla carta di circolazione, per cui tutti i possessori di autocarri possono verificare se rientrano nella stretta, in particolare segnaliamo che il codice carrozzeria è visibile sulla carta di circolazione al punto J.2 e, nel caso sia F0, solitamente è accompagnato dalla scritta FURGONE.

In sostanza agli autocarri che rispondono a tutti i tre parametri qui sopra riportati verrà applicata la disciplina fiscale prevista per le autovetture.

Il problema è che risultano in circolazione diversi “finti autocarri” sulla cui carta di circolazione sono riportati in realtà codici carrozzeria diversi da F0 (ma ad esempio G1 o AF) dovuti ad una passata immatricolazione come esemplari unici.

In ogni caso, proprio perché i criteri possono sembrare insufficienti ad eliminare del tutto il problema , l’Agenzia delle Entrate, nel provvedimento, si riserva di emanare anche in seguito altri criteri per focalizzare meglio il campo di azione del provvedimento.

Il 15/03/2007 l’Agenzia Entrate ha emanato ulteriori chiarimenti in merito all’applicazione pratica della normativa.

In sostanza: ai veicoli N1 per i quali applicano le tasse automobilistiche relative alle autovetture si applicano pure le scadenze delle autovetture.